Kørselsfradrag: En kompleks guide til at maksimere din skattemæssige fordel

I denne dybdegående artikel vil vi afdække alle aspekter vedrørende kørselsfradrag, herunder en grundig præsentation af konceptet samt den historiske udvikling af denne skattemæssige fordel. Uanset om du er en privatperson eller en investor/finansmand med interesse i at optimere din skattebyrde, vil denne artikel guide dig gennem alle aspekter vedrørende kørselsfradrag, og hjælpe dig med at forstå, hvordan du kan få mest muligt ud af denne skattemæssige fordel.

Indledning og afklaring af begreber:

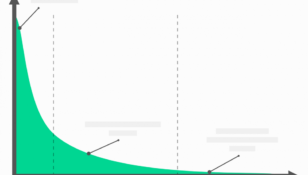

Kørselsfradrag er en skattemæssig fordel, der gives til personer, der bruger deres private køretøj til erhvervsmæssige formål. Dette kan omfatte kørsel til og fra arbejde, møder med kunder og forretningsrejser. Kørselsfradraget giver dig mulighed for at trække en del af dine kørselsomkostninger fra i din skattepligtige indkomst, hvilket kan reducere din skat betydeligt. Det er vigtigt at forstå de specifikke regler og betingelser, der gælder for kørselsfradrag, for at få den størst mulige fordel.

Historisk udvikling af kørselsfradrag:

Historisk set har kørselsfradraget udviklet sig i takt med ændringerne i samfundet og økonomien. I begyndelsen blev kørselsfradraget primært anvendt af erhvervschauffører og salgsagenter, der anvendte deres køretøj som en nødvendig del af deres arbejde. I løbet af årene er definitionen af fradraget blevet udvidet, så det nu også omfatter privatpersoner, der bruger deres bil til erhvervsmæssige formål. Dette skyldes den stigende tendens til hjemmearbejde, freelance arbejde og generelt mere fleksible arbejdsforhold, som vi ser i dag.

De specifikke regler for kørsel og fradrag varierer fra land til land og kan ændre sig over tid. Det er afgørende at være opdateret på gældende regler og lovgivning i dit eget land, da de kan påvirke din mulighed for at trække kørselsfradrag fra i din skattepligtige indkomst.

Regler og betingelser for kørselsfradrag:

Her er de vigtigste regler og betingelser for kørselsfradrag:

1. Erhvervsmæssig brug af køretøjet: For at kunne trække kørselsfradrag fra, skal du kunne dokumentere, at din kørsel er for erhvervsmæssige formål. Dette kan omfatte kørsel til møder, kørsel til og fra pendling mellem hjemmet og arbejdspladsen og forretningsrejser.

2. Kilometerregistrering: For at kunne bevise din erhvervsmæssige kørsel, er det afgørende at nøjagtigt registrere antallet af kilometer, du kører i erhvervsmæssig sammenhæng. Dette kan gøres ved at bruge en kørebog eller en smartphonapplikation, der er designet til at registrere kilometertal.

3. Bevisbyrde: Som skatteyder har du bevisbyrden for at dokumentere din kørsels erhvervsmæssige karakter og kilometermængde. Det anbefales derfor at opbevare kvitteringer, kørebøger og andre relevante dokumenter for at kunne bevise din erhvervsmæssige kørsel, hvis du skulle blive bedt om det af skattemyndighederne.

4. Grænser og undtagelser: Hvert land og skattesystem har sine egne grænser og undtagelser for kørselsfradrag. Det er vigtigt at være opmærksom på disse, da de kan variere betydeligt og påvirke den skattemæssige fordel, du opnår.

Tilpasning af kørsel for at maksimere fradraget:

For at maksimere dit kørselsfradrag og dermed din skattemæssige fordel, er der flere tiltag, du kan gøre:

– Planlæg din rute: Ved at planlægge din kørsel effektivt kan du reducere kilometerantal og dermed øge dit fradrag. Dette kan omfatte at kombinere møder i samme område og undgå unødvendige omveje.

– Alternativer til bilen: Overvej om der er mulighed for at bruge alternative transportmuligheder, såsom offentlig transport eller delingstjenester, når det er muligt. Disse former for transport kan være billigere og kan muligvis også være fradragsberettigede omkostninger.

– Opdaterede teknologiske løsninger: Der findes i dag smartphonapplikationer, der kan hjælpe med at registrere kørsel, automatisk beregne fradrag og generelt lette processen med at holde styr på dine kilometer. Overvej at bruge disse applikationer for at gøre processen mere effektiv og nøjagtig.

Afslutning:

Kørselsfradrag kan være en værdifuld skattemæssig fordel for både private personer og investorer/finansfolk. Ved at forstå de specifikke regler, betingelser og strategier, der er forbundet med kørselsfradrag, kan du maksimere den skattemæssige fordel og reducere din skattebyrde betydeligt. Vær opmærksom på, at regler og lovgivning kan variere fra land til land, og sørg for at holde dig opdateret på gældende regler i dit eget land. Med de rette tiltag kan du optimere dit kørselsfradrag og opnå en økonomisk fordel, der kan have positiv indvirkning på din samlede skattesituation.